遺言書の種類

今回は遺言書の種類について書いていきます。

1. 自筆証書遺言

いわゆる手書きの遺言書です。

遺言内容に加えて日付・氏名の自署押印が必要となります。

簡単そうですが、偽造や紛失の可能性も高いです。また、方式不備により、遺言書そのものが無効となってしまうリスクもあります。

遺言者の死亡後は家庭裁判所で遺言書の検認手続を行う必要があります。

2. 公正証書遺言

公証役場の公証人に遺言したい内容を伝え、遺言書を作成してもらいます。遺言をする人の健康状態など公証役場に行くのが難しい状況の場合、公証人に訪問を頼むこともできます。

証人二人以上の立会と一定の費用が必要となります。

家庭裁判所での検認手続は不要です。

お金はかかるものの、安全面・確実性からいって一番おすすめの方法です。

3. 秘密証書遺言

遺言書に署名押印し、封筒に入れて封印し、公証人と二人以上の証人に提出する方法です。これも検認手続が必要となります。

あまり使われていない方法なのではないでしょうか。

せっかく書いた遺言書は、安全に遺された親族に伝わることが何より重要です。

「後のトラブル防止」という面からは、2.の公正証書遺言がのぞましい形式です。

タグ

2017年8月31日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック 相続

セルフメディケーション税制

今回は来年の所得税確定申告から適用される、セルフメディケーション税制について書いていきます。

この制度は、各自が適切な健康管理を行うという観点から、創設されたものです。

まず、対象者となるのは下記のいずれかを受けている方です。

① 特定健康診査(いわゆるメタボ健診)

② 予防接種

③ 定期健康診断(事業主健診)

④ 健診

⑤ がん検診

対象者の方が自分や家族の「特定一般用医薬品等」(セルフメディケーション税制対象医薬品)を年間1万2千円を超えて購入したら、

1万2千円を超える部分の金額(年間8万8千円を限度)を、その年の総所得金額等から控除できる、というものです。

どの薬が「セルフメディケーション税制対象医薬品」かというのはドラッグストアの商品表示やレシートで確認ができます。

じっくり確認をしたいという方は厚生労働省のページでご確認下さい。

セルフメディケーション税制は、医療費控除との選択適用です。

両方は使えないので、どちらが有利な方を使うということにご注意を!

タグ

2017年8月27日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック

消費税の納税資金積み立て

先日、お客様と消費税の納税資金の積み立ての話になったので、今回はそれについて書いていきます。

消費税の納税はかなり負担感があるので、日頃から納税資金を積み立てておく必要があります。

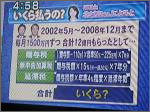

簡易課税の場合、毎月の積み立ての目安は次の金額になります。

<簡易課税・年間売上が2,000万円の場合>

卸売業(第1種)・・・年間消費税額概算16万円、毎月の積立目安1.4万円

小売業(第2種)・・・年間消費税額概算32万円、毎月の積立目安2.7万円

製造業(第3種)・・・年間消費税額概算48万円、毎月の積立目安4万円

飲食店業(第4種)・・・年間消費税額概算64万円、毎月の積立目安5.4万円

サービス業(第5種)・・・年間消費税額概算80万円、毎月の積立目安6.7万円

サービス業(第6種)・・・年間消費税額概算96万円、毎月の積立目安8万円

<簡易課税・年間売上が3,000万円の場合>

卸売業(第1種)・・・年間消費税額概算24万円、毎月の積立目安2万円

小売業(第2種)・・・年間消費税額概算48万円、毎月の積立目安4万円

製造業(第3種)・・・年間消費税額概算72万円、毎月の積立目安6万円

飲食店業(第4種)・・・年間消費税額概算96万円、毎月の積立目安8万円

サービス業(第5種)・・・年間消費税額概算120万円、毎月の積立目安10万円

サービス業(第6種)・・・年間消費税額概算144万円、毎月の積立目安12万円

いかがでしょうか?

業種によっては、本当に負担がありますよね。

納税資金を地道に積み立てて対応するしかないので、まだの方はぜひお積み立てを!

タグ

2017年8月24日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック