経理本改訂版 発売!

「経理のお仕事がサクサクはかどる本」(秀和システム)の改訂版がでました!

9月13日(金)に発売となっています。

おかげさまで、この経理本はとても好評のため、夏休み前に改訂の話をいただきました。

ちょうど時期的に消費税増税・軽減税率導入を盛り込むことができました。

クラウド会計などについても加筆しています。

経理担当の方、経営者の方、その他経理知識を身につけたい方にオススメです。

全国の書店・Amazonなどのネット書店でぜひお買い求めくださいませ!

よろしくお願いします!

タグ

2019年9月28日 | コメント/トラックバック(0) |

消費税の軽減税率Q&A公開!

消費税の軽減税率Q&Aが国税庁HPにて、本日、公開されました。

来年4月に消費税率が10%へと引き上げられてしまいますが、その時に導入される軽減税率制度の具体的な事例が解説されているのが、この「消費税の軽減税率Q&A」です。

つまり、「8%のままで良いのか、それとも10%になってしまうのか?」という基準が公開されたということですね。

実務上の処理などを記載した「制度概要編」、具体的な事例が載っている「個別事例編」などが公表されています。

消費税の軽減税率に関するQ&A(制度概要編)

消費税の軽減税率に関するQ&A(個別事例編)

消費税の軽減税率については、今までにもいろいろと話題になってきましたが、このように具体的な取扱いがまとめられて、「なんだかついにきたか…」という感じです。

増税は先送りとならないのでしょうか?

このQ&Aに話を戻すと、「特に個別事例編は、「ラーメン屋さんがジュースをコップに入れないで、ペットボトルのまま出したら軽減税率になるのか?」というような、本当に細かい状況が載っているので事業者の方々は必見です。

ちなみにこのケースは「店内で飲食させるために提供しているから食事の提供に該当しますよー、だから軽減税率の適用はないですよー」というのが答えです。

かなりのボリュームなので、自分の業務に関係があるところだけを拾い読みするのも良いんじゃないかなーと思います。

私もこれから読み込むことにしまーす!

タグ

2016年4月12日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック 消費税

間違えやすい消費税の課税区分

今回は間違えやすい消費税の経理処理(消費税の課税区分)について書いていきます。

消費税の経理処理は、日頃の入力では課税区分をいかにきちんと入力するかが重要となります。

今回は経費関係(課税仕入れ)で間違えやすい課税区分を挙げてみます。

・ クレジット会社への支払手数料

飲食店や小売店のようにクレジットカード収入がある会社・事業者があてはまります。

クレジット会社から売掛金が入金されると同時に、支払手数料が入金分から差し引かれていますが、この支払手数料は消費税上は課税仕入れではなく、非課税仕入れです。消費税の仕入税額控除はできないので注意が必要です。

・ 軽油引取税

軽油代金に係る軽油引取税には消費税はかからないため、不課税(課税対象外)となります。

金額は微々たるものですが、不課税部分と課税部分に分けての起票・入力が必要です。

・ ゴルフ場利用税

上の軽油引取税と同じく、利用税部分は不課税のため、不課税部分と課税部分を分ける必要があります。

なお、簡易課税を選択されている場合は、売上の課税区分、業種区分をきちんと分けていれば納付税額は正しく算出されるので、このあたりの話は関係ありません。免税事業者の場合も同じです。ただ、本則課税に切り替わった場合のことも考えて、日頃から経費部分も正しく入力することがのぞましいといえますね!

タグ

2012年10月6日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック 消費税

消費税増税

今回は消費税増税について書いていきたいと思います。

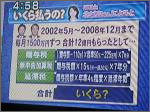

既にご存じの通り、参院で消費税増税法案が可決されています。法案では、消費税収は社会保障目的税化とされることが明確化され、増税の実施日や税率は以下のようになっています。

2014 年4月1日より・・・8%(国税6.3%、地方消費税1.7%)、

2015 年10 月1日より・・・10%(国税7.8%、地方消費税2.2%)

所得の少ない家計ほど、食料品など消費支出の割合が高いために、消費税負担率も高くなるという、「逆進性の問題」については、2015 年度以降のマイナンバー法の実施、社会保障制度の見直し、所得控除の抜本的な整理とあわせ、総合合算制度や給付付き税額控除等、再分配に関する総合的な施策を導入が予定されているとのことです。また、中小事業者の事務負担等を踏まえ、いわゆるインボイス制度の導入は行わないこととなっています。

軽減税率、いわゆる複数税率については今回の改革ではとりあえず見送られました。

これはとても良いことだと思います。

例えば食料品に軽減税率が導入された場合、フォアグラや松坂牛などのぜいたく品にも軽減税率を導入して良いのか?などの線引きが難しいという問題が生じること、高所得者により多くの軽減効果が見込まれること、税収増を狙った増税なのに、標準税率で仕入れて軽減税率で売り上げるという業種は還付申告となること、事業者の負担が増すことなどから、単一税率の維持がのぞましいと思うからです。

所得控除の整理はどのように行われるのか、低所得者への年金加算、介護保険料・国民健康保険料の軽減措置などはどのように実施されるのかなど社会保障と税の一体改革については課題が山積みです。社会保障の財源がないことを考えると増税もやむなしですが、無駄がまだまだあるわけですし、使途をもっと考えて大事に生かしてほしいものです。

そして今回の改正では段階的な引上げとなるため、中小企業の現場では混乱が予想されます。

価格表示に関する「総額表示」の義務付けについては、引き続き維持するものとされていますが、なんといっても税率があがった一年半後にもう一度税率があがるわけです。事務的に大変になるだろうな~と私も頭を悩ませているところです。他にも取引上の力関係を利用して、下請さんからの消費税転嫁要請を一方的に拒否するなどの不公正な取引も予想されます。このような取引が行われることなく適正な税の転嫁が行われるよう、対策を講じてほしいものです。

タグ

2012年8月24日 | コメント/トラックバック(0) |

カテゴリー:消費税

消費税増税へ

消費税増税が盛り込まれた、社会保障と税の一体関連法案が26日、衆議院を通過しましたね。財源確保のためには止むを得ないという感じでしょうか。

法案によると、2014年4月に8%、2015年10月に10%に消費税が引き上げられます。8%ってちょっと暗算しにくいですね。

最初の引き上げ時に低所得層に対して現金給付が行われるとのことですが、対象ラインや給付額はまだ固まっていないようです。

引き上げ前には駆け込み需要が起きて、引き上げ後には反動で景気が停滞する…ということになるのでしょうか?

購入単価の高い、住宅や自動車をめぐる税制に今後は注目したいと思います!

タグ

2012年6月29日 | コメント/トラックバック(0) |

カテゴリー:消費税