源泉所得税の不足分徴収

お給料日ももうすぐ、そして今回のお給料では年末調整での還付金があって手取りがいつもの月より多い♪ という方もいることかと思います。

会社は月額表に従って毎月の支給総額から機械的に源泉所得税を徴収しているので、通常は年末調整で還付となる方が多くなります。

全ての人が所得税を還付されるというわけではなく、年末調整の結果、還付ではなく不足が出てしまうこともあります。例えば、本当なら乙欄で源泉徴収の処理をしなければならない社員が誤って甲欄で源泉所得税を徴収していた場合などです。その場合、会社側は不足分が出た社員から源泉所得税を追加徴収しなければならないというわけです。

ちなみにこの人が年末調整時に会社を辞めていたらどうなるか? 辞めた社員から不足分の源泉所得税を徴収するのが正しい処理ですが、そうはいっても実際は辞めた社員に「足りない源泉所得税を払って」と請求しづらいものです。そうなると、会社側が不足分をまるまる負担せざるを得ません。このようなことがないように、最低限「甲欄」「乙欄」の確認はしておきましょう  。

。

タグ

2012年12月20日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック

源泉所得税の納め忘れに注意!

年末が近づき、年末調整の書類を会社に出し、次の給料で還付金を待つ…という人も多いことと思います。

今回は源泉所得税を預かる会社側のお話、源泉所得税の納め忘れに注意!ということを書いていきます。

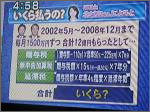

お給料から天引きしている源泉所得税は原則として支給日の翌月10日までに国に納付しなければなりません。届け出をしている場合は、1月~6月分の源泉所得税を7月10日に、7月~12月分の源泉所得税を1月20日納付します。一日でも納付が遅れると不納付加算税や延滞税などの余分な税金を会社が納めることとなります。

また、滞納があると銀行のプロパー融資が難しくなります。プロパー融資とは、簡単にいうと銀行の独自融資です。信用保証協会の保証がつかない融資なので、プロパー融資は保証料がかからないというメリットがあります。さらに滞納があると日本政策金融公庫といった政府系の金融機関の融資も不可能になってしまいます。

資金繰りが悪い会社が半年に一度の源泉所得税納付方法を選択している場合、預かった源泉所得税を他のことに使ってしまって納付期限までに納められないというケースもあります。それを避けるために、半年に一度の納付を選択していても、実際には毎月納付の方法で源泉所得税を納めている会社もあります。とにかく、一日でも遅れたらアウトなので、絶対に遅れないように納めましょう!

不納付加算税と延滞税については、次回&次々回に書いていきたいと思います。

タグ

2012年12月5日 | コメント/トラックバック(0) |

カテゴリー:税金&経営クリニック